コンちゃん

PERってよく聞くけど、なんだか難しくてよくわからないよ~

PERとは企業の株価が割高なのか割安なのかを判断するためにある指標のことで、プロの投資家なら必ず確認する、株投資の世界では超重要な指標です。

ぱっと見では難しく感じてしまうPERですが、何度も使うことで実際の使い方が見えてきます。

本投稿ではPERの使い方を超シンプルに解説します!

まずは超シンプルな例でPERを理解する

たとえば、お金を生み出してくれる機械が2つあるとします。

2つの機械のうち、どちらの方を買うべきか考えてみましょう。

| 機械A | 機械B |

|---|

値段:1000万円

1年で100万円のお金を生み出す |

値段:800万円

1年で60万円のお金を生み出す |

コンちゃん

| 機械A | 機械B |

|---|

1年で100万円のお金を生むので、

10年間で機械の値段1000万円を回収できる。

➡️PER 10倍(投資回収期間10年) | 1年で60万円のお金を生むので、

13年間で機械の値段800万円を回収できる。

➡️PER 13倍(投資回収期間13年) |

投資のリターンを考えるとき、投資回収期間が短いほど魅力的な投資といえます。

この場合、最初に払った投資を早く回収できる機械Aの方がお得(割安)だということが分かります。

この投資回収期間を単位を「年」→「倍」に変えただけのものが「PER」です。

値段 ÷ 利益 = PER

投資回収期間が短いほどお得であるように、倍数(PER)が小さいほどお得と一目で分かります。

PERを会社の例で理解する

まずは簡単な例

先ほどの例と同じように、2つの会社について考えてみましょう。

| 会社A | 会社B |

|---|

値段:1000億円

1年で100億円の利益を生み出す |

値段:900億円

1年で130億円の利益を生み出す |

コンちゃん

さっきと同じで、払ったお金をどっちが早く回収できるかで考えてみよう!

| 会社A | 会社B |

|---|

1年で100億円の利益を生むので、

10年間で会社の値段1000億円を回収できる。

➡️PER 10倍(投資回収期間10年) | 1年で130億円の利益を生むので、

7年間で会社の値段900億円を回収できる。

➡️PER 7倍(投資回収期間7年) |

先ほどの例と同じように、この2つを比べた場合、投資回収期間が短い方がお得/割安と考えられます。

会社Aと会社Bを比べた場合、投資回収期間が7年(=PER 7倍)と短い会社Bの方がお得(割安)で、会社Bの株を買おうと判断ができますね。

なお、会社を分析するときに使うべき、より正確なPERの計算は以下の通りです。

時価総額 ÷ 純利益 = PER

または

株価 ÷ 1株あたりの純利益 = PER

このように、PERが低い方がお得な投資だと分かるのですが、PERはわざわざ計算しなくても、投資の情報サイトにはそれぞれの株のPERがすでに計算されています。

そのため、情報サイトに出ている会社ごとのPERを比べるだけでその株が割安なのかを一目で判断できるのです。

ケーススタディ

PERの理解を深めるために、実際に取引されている株を例に考えてみましょう。

たとえば、きのこを生産・販売する「ホクト」と「雪国まいたけ」という会社のPERは以下のとおりです(会社計画ベース)。

出典: Yahooファイナンスより抜粋(2025年2月21日)

PERは低い方がお得なので、この2社をPERという指標で比べた場合、PERが低いホクトの株が割安であると考えることができます。

(※)あくまでPERの理解を深めていただくための比較であり、取引を推奨するものではありません。

PERの落とし穴に注意!

PERとは投資回収期間のことで、PERが低い会社はお得(割安)と一目で確認できる便利な指標だと理解できたかと思います。

株価 ÷ 1株あたりの純利益 = PER

しかし「PERが低い」= その株を買おう!とそれだけで判断すると落とし穴にはまってしまうかもしれません。

次の投稿ではPERで投資判断をするときの落とし穴を解説します!

コンちゃん

株投資についてもっと学びたい?関連記事もチェックしてね!

2025/5/2

PERの目安は?落とし穴を回避する!

前回の投稿ではPERが低い会社はお得(割安)と一目で確認できる便利な指標と解説しましたが、「PERが低い」= その株を買おう!と判断すると落とし穴にはまってしまうかも! 本投稿ではPERの落とし穴や回避する方法を解説します! PERの落とし穴 PERには大きく2つの落とし穴が潜んでいます。 PERの2つの落とし穴 株価が割高か割安かどうか、PERの一つの基準で判断する PERが低い=お得だからと言って、株価が上がるとは限らない 今回の投稿では1つ目の落とし穴について解説します。 PERの目安 「PERが1 ...

続きを読む

2025/6/18

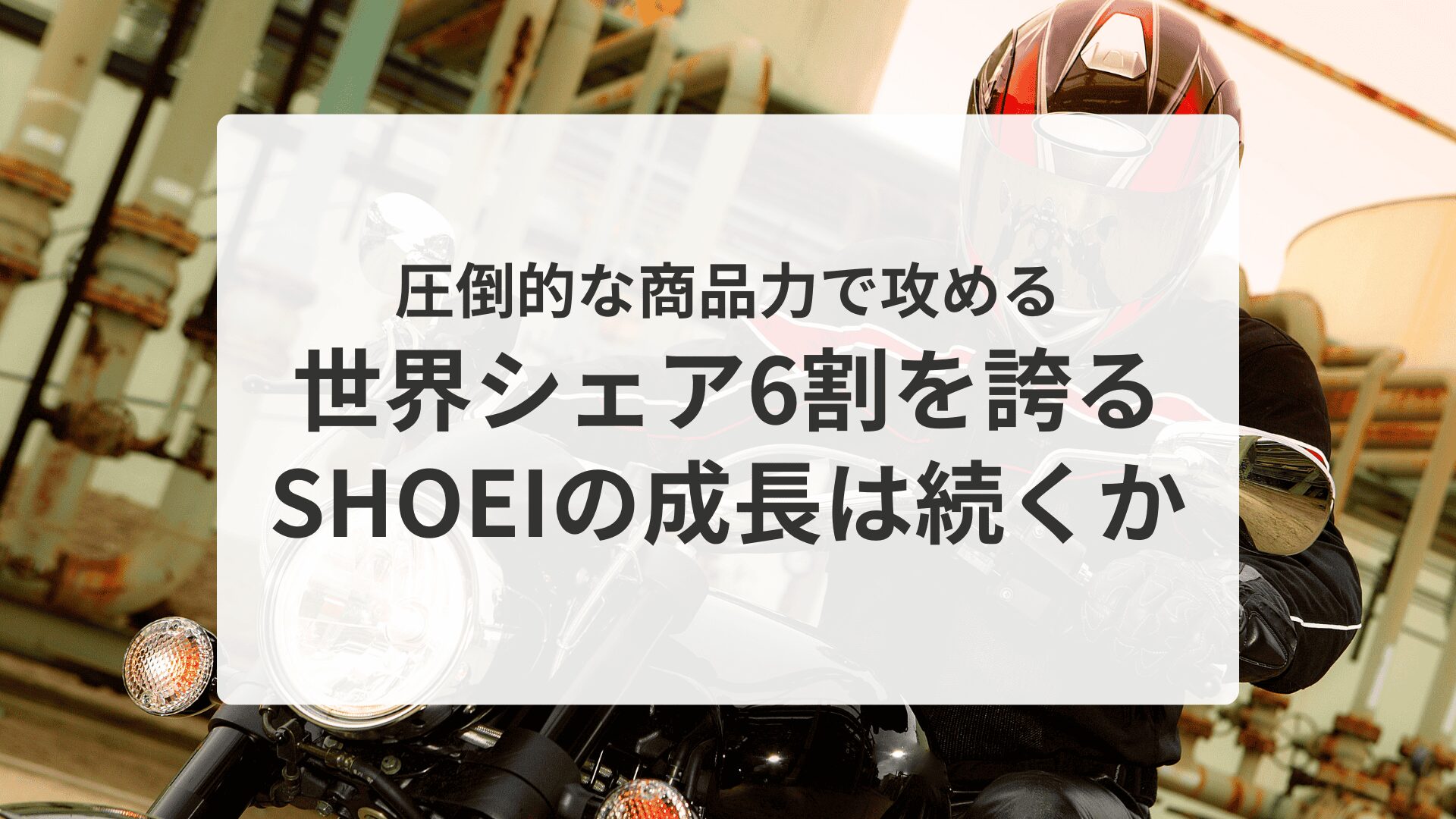

【ニッチトップ】ヘルメット業界最強SHOEI株を徹底分析(後編)

前編では世界プレミアムヘルメット市場でトップシェアを誇るSHOEI(7839)の強さと成長機会について解説しました。 後編となる本稿では業績や株価を分析し、ニッチトップ企業であるSHOEI株の投資判断の手がかりとなるポイントを整理していきます。 \プロのレポートを読むなら/ 三菱UFJ eスマート証券は日本最大手の銀行【MUFGグループ】の安心と信頼がある証券会社。 外資系証券会社のアナリストレポートを無料で読めるなど、情報力に注目! ↓無料の口座開設はこちら↓【三菱UFJ eスマート証券(旧:auカブコ ...

続きを読む

2025/5/2

貿易統計を株投資に活かす:2025年2月貿易統計で伸びた注目のカテゴリー

企業の成長や市場の変化を先取りできる最強のツール「貿易統計」は株投資に役立つデータの宝庫!経済産業省が毎月公表する貿易統計の中で、輸出高が前年と比べて大きく成長した品目をご紹介します。 2025年2月の貿易統計では、様々な品目の輸出高が前年比/過去3か月比で大きく伸びました。本記事ではバイク用ヘルメットに焦点を当て、輸出データの動向と関連企業の業績に与える影響を考察します。 2025年2月貿易統計:様々な品目が上昇 2025年2月には「葉たばこ」、「帽子及び同部分品」、「茶」、「二輪自動車類」など、多くの ...

続きを読む

2025/6/18

ニッチトップ関連株まとめ|業界最強の上場企業一覧

私は他にはない強みや明確な差別化ポイントを持つ企業を中心に投資する戦略をとっています。 中でも注目しているのが、ニッチな市場で高いシェアを誇る企業である「ニッチトップ企業」です。 このページではリサーチする中でみつけたニッチトップ関連株を一覧で掲載しています。 会社名をクリックすると、事業内容・主力製品・業績の概要などをわかりやすくまとめた記事をご覧いただけます(随時更新中!)。 \プロのレポートを読むなら/ 三菱UFJ eスマート証券は日本最大手の銀行【MUFGグループ】の安心と信頼がある証券会社。 外 ...

続きを読む

2025/5/2

高配当株で勝つための投資戦略:2大リスクに集中する!

高配当株への投資は安定したキャッシュフローを目指せる手段として魅力的ですが「配当が高い銘柄を買えばいい」と単純に考えると、思わぬ落とし穴にはまってしまうことも。 本記事では高い配当に潜む落とし穴を回避し、高配当投資で勝つための戦略を解説します。しっかりとした戦略を持ち、配当の力を最大限に生かしていきましょう! 高配当株の2大リスク 高い配当を定期的にもらいながら資産を増やすには高配当に潜む2大リスクを重点的に分析し、対処することが必要です。 減配リスク 減配リスクとは、もらえる配当金が減ってしまうリスク。 ...

続きを読む

2025/5/23

本より学べる!株探プレミアムの“神コラム”の実力を紹介

株の勉強をするために、むやみにたくさんの本を買って読んでも、お金と時間がもったいない! コスパ最強の解決策が「株探プレミアム」にあります! 株探プレミアムの神コラム『すご腕投資家に聞く「銘柄選び」の技』では70名以上の億超え投資家が銘柄の探し方や買う基準、失敗談まで赤裸々に語る連載です。 30日間の無料体験だけで自分に合った投資手法がきっと見つかります。 初心者にまずはおすすめしたい、投資家として大きく成長できる神コラムの活用方法を解説します! \30日間の無料体験/ 株探プレミアムの最大の強みは速報性! ...

続きを読む