コンちゃん

- 配当を重視した投資にリスクはある?

- 手堅い運用をするために何を重視すればいいの?

高配当株への投資は安定したキャッシュフローを目指せる手段として魅力的ですが「配当が高い銘柄を買えばいい」と単純に考えると、思わぬ落とし穴にはまってしまうことも。

本記事では高い配当に潜む落とし穴を回避し、高配当投資で勝つための戦略を解説します。しっかりとした戦略を持ち、配当の力を最大限に生かしていきましょう!

高配当株の2大リスク

高い配当を定期的にもらいながら資産を増やすには高配当に潜む2大リスクを重点的に分析し、対処することが必要です。

減配リスク

減配リスクとは、もらえる配当金が減ってしまうリスク。企業の業績が悪化してしまうと配当を減らすことがあります。減配となると株価にとってネガティブな要因で、高配当を目当てに多くの人が株を買っている場合、配当が減ってしまうと、株価も大きく下落してしまうこともあります。

株価下落リスク

定期的に配当をもらえていても、株価が下落してしまうと、元も子もありません。株価が下がらない企業を探して投資することが重要です。当たり前なことですが、高い配当に目がくらみ、企業の分析をおろそかにする人が多いのが現状です。PERといった他の指標も必ず確認するようにしましょう。

コンちゃん

高い配当にまどわされず、必ず企業を分析することを心がけようね!

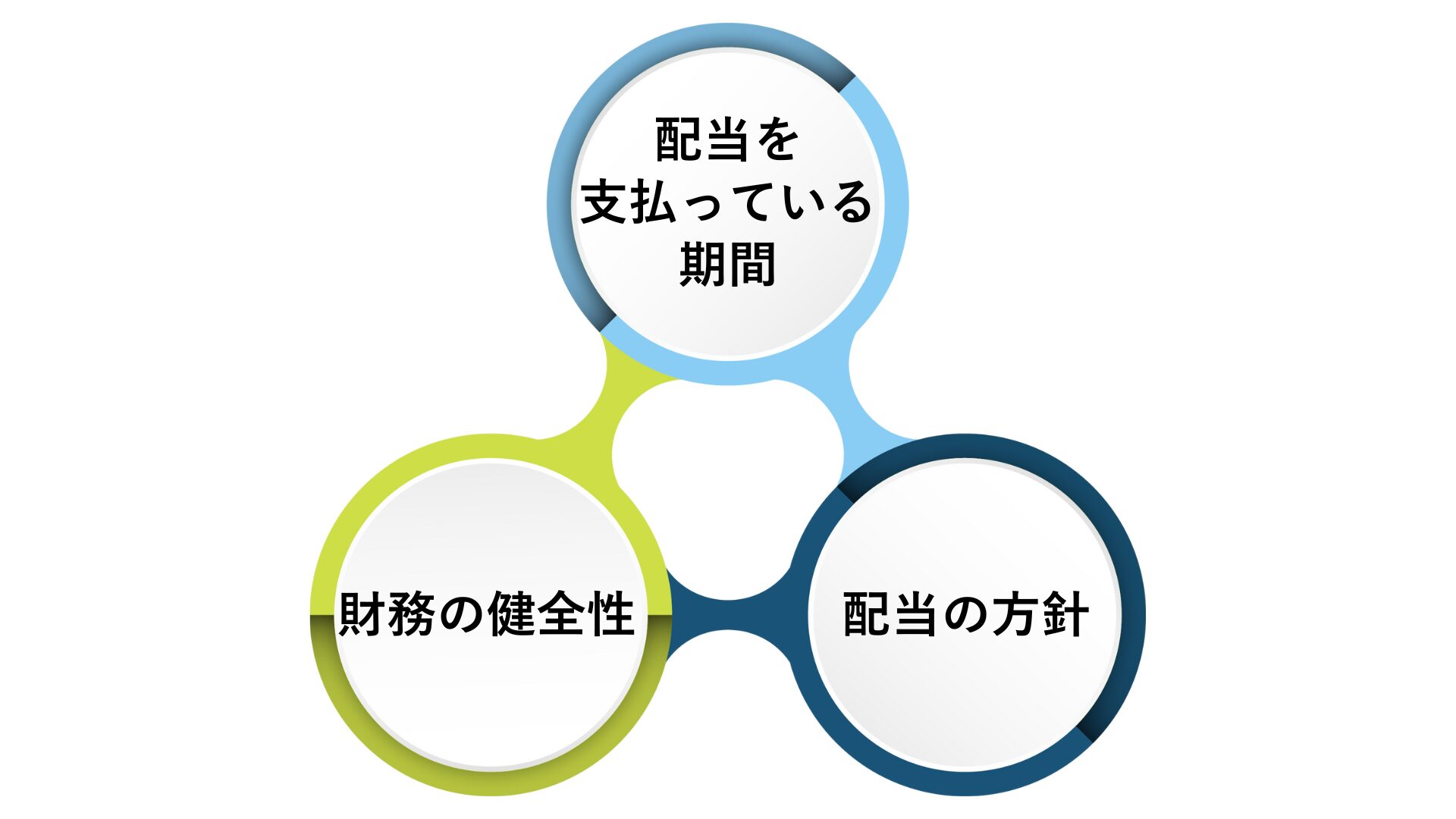

減配リスクへの対処

減配リスクを分析するには、(1) 配当を支払っている期間、(2) 配当の健全性、(3) 配当の方針、の3点を必ず確認しましょう。

配当を支払っている期間

配当を安定的に継続して支払っているかを確認します。支払っている期間が長く、増配を続けている企業は、投資家ときちんと向き合い、株価を意識した経営がされていることの表れと考えることができます。企業に対する配当への期待値も高く、減配することによる株価下落を避けるために、急に減配するリスクは低いと考えられます。

財務の健全性

配当を含む株主還元はお金がないと実施できません。会社の財務の健全性は良好か、健全性は悪化していないかを確認し、急に減配となるリスクがないことを分析します。

配当の方針

配当など株主還元についての考えを「配当政策」などとして公表している会社が増えています。明確な配当の方針はあるかどうか、また配当の方針を確認し、配当が急変することはなさそうかを考えましょう。

コンちゃん

配当を重視した運用をするなら、配当の「質」と「安定性」が重要!3つのポイントを確認しよう!

株価下落リスクへの対処方法

株価下落リスクに対処するには、以下の2点を分析しましょう。

分析すべき点

- 企業に競争優位性があるか

- 配当利回りがサポートとなり得るか

企業に競争優位性があるか

一般的に配当はすぐに下げられないものと考えられていることから、会社は将来の成長に自信がないと積極的に配当を増やしません。配当は利益成長がないと継続できないことから、安定して継続的な成長を見込める会社、つまり競争優位性がある企業を見つけることがカギです。そのような企業は株式市場全体が弱い場合にも売られにくいことから、配当重視の戦略にふさわしい銘柄です。

競争優位性がある企業には以下のような特徴がありますが、要するに「他社を寄せ付けないような強い事業を築けているか」を分析することが大切です。

競争優位性がある企業の例

- 参入障壁が高い業界にいる

- 競合が少ない

- 市場シェアが高い

- 差別化された商品やサービスを展開

配当利回りによるサポート

高い配当を支払う企業は、配当利回りが株価の下限として意識されることがあります。

年間配当 ÷ 株価 = 配当利回り

配当利回りが3%後半から4%以上となると、配当利回りを下限として株価のサポートとして意識される印象です。配当利回りの過去の推移を確認し、サポートとなっているか確認するといいでしょう。

まとめ

高い配当は魅力的ですが、リスクを見落としてしまうと、配当収入以上に損してしまうことがあります。

配当重視の投資戦略のまとめ

- 減配リスク、株価下落リスクが少ない株に投資する

- 減配リスクが少ない株を見つけるには、配当の安定性や財務の健全性を確認する

- 株価下落リスクは強い事業を展開しているかを確認

配当を重視するときには利回りだけで判断せず、事業や財務体質を必ず分析し、投資判断をしましょう!

コンちゃん

株投資についてもっと学びたい?関連記事もチェックしてね!

2025/5/28

大口投資家の動向をキャッチ!株探プレミアムで差をつける

数百億円~数兆円の資金を動かす大口投資家の売買は株価に大きな影響を与えることがあります。 そんな大口投資家の動きをいち早く察知して真似することで、個人投資家でも利益を上げるチャンスをつかめることがあります。 この記事では、速報性とデータ量に優れた「株探プレミアム」を活用して、 5%ルール速報で今まさに買っている大口投資家を見つける方法 大株主の異動履歴で長期でじっくり買っている銘柄を読みとく方法 を解説し、プロ投資家の行動を真似する投資スタイルをご紹介します。 https://fpnishy.com/ka ...

続きを読む

2025/5/14

【トレーディングビュー】株価が上がる理由を見つける使い方を解説

前回の記事では、チャート分析ツールである「トレーディングビュー(TradingView)」を活用して、株価予想の精度を高める方法をご紹介しました。 トレーディングビューでは、企業の株価チャートに業績や財務データ、さらには経済指標を重ねて表示できるため、株価が上がる理由を読み解くことができます。 株価が動く理由を特定できれば、企業分析のプロセスをかなり効率化できます。 今回はトレーディングビュー上で株価チャートに業績・財務データを表示させる手順を具体的に解説していきます! \株価の理解を深める/ 会社の業績 ...

続きを読む

2025/5/2

個人投資家だけができる小型株投資の4つの魅力ープロが少ない「穴場」だった!

個人投資家の9割以上が時価総額の大きい「大型株」が集中するプライム市場に投資しています。大型株はニュースでも頻繁に取り上げられ安心感がありますが、そこにばかり資金を投入していては資産拡大の可能性を狭めてしまうかもしれません。 時価総額の小さい「小型株」には、大型株にはない魅力がたくさんあります。この記事では小型株が持つ独自のメリットについて解説していきます。 プロが投資できない小型株 「大型株」や「小型株」という分類は時価総額によって決まります。明確な線引きはありませんが、一般的に大型株は時価総額5,00 ...

続きを読む

2025/5/23

本より学べる!株探プレミアムの“神コラム”の実力を紹介

株の勉強をするために、むやみにたくさんの本を買って読んでも、お金と時間がもったいない! コスパ最強の解決策が「株探プレミアム」にあります! 株探プレミアムの神コラム『すご腕投資家に聞く「銘柄選び」の技』では70名以上の億超え投資家が銘柄の探し方や買う基準、失敗談まで赤裸々に語る連載です。 30日間の無料体験だけで自分に合った投資手法がきっと見つかります。 初心者にまずはおすすめしたい、投資家として大きく成長できる神コラムの活用方法を解説します! \30日間の無料体験/ 株探プレミアムの最大の強みは速報性! ...

続きを読む

2025/5/14

長期投資家必見!株価予想の精度を高める【トレーディングビュー】を紹介

株価が動く背景には、必ず理由があります。 それでも多くの投資家は株価だけを追い、株価を動かす要因を深く確かめることなく銘柄を選んでしまいがちです。 株価を動かす要因=「株価ドライバー」を掴めたら、株価予想の精度は間違いなく変わります。 本記事では、株価を動かす要因を特定できる、ファンダメンタルズ分析を重視する投資家にこそ使ってほしいツール「トレーディングビュー(TradingView)」の魅力を解説します。 \予想の精度を高める/ 会社の業績や財務データを株価チャートに重ねて表示できる機能は他にはない最強 ...

続きを読む

2025/6/18

【ニッチトップ】ヘルメット業界最強SHOEI株を徹底分析(前編)

日本ではバイク人口が減少し、二輪車業界は逆風を受けています。にもかかわらず、ヘルメット専業メーカーであるSHOEI(7839)の業績は堅調に推移しています。 SHOEIはなぜ、こうした市場環境でも選ばれ続けるのでしょうか。 本稿ではニッチトップ企業であるSHOEI株について、製品や市場環境、業績、株価の分析を通し、前編・後編の2部構成で同社の本質に迫ります。 \プロのレポートを読むなら/ 三菱UFJ eスマート証券は日本最大手の銀行【MUFGグループ】の安心と信頼がある証券会社。 外資系証券会社のアナリス ...

続きを読む