コンちゃん

- 防衛関連企業が注目を集めているけど、今後の見通しはどうなの?

- 防衛関連費の増額観測が強まっているけど、防衛関連企業にどのような影響があるの?

近年、世界的な地政学リスクの高まりを受け、防衛産業への関心がかつてないほど高まっています。日本では防衛費増額の議論が活発化していることに加え、制度変更が企業の収益構造に与える好影響も見逃せません。

本記事では日本の防衛関連株を理解するうえで役立つ情報をお届けします。

防衛費は増額する見通し

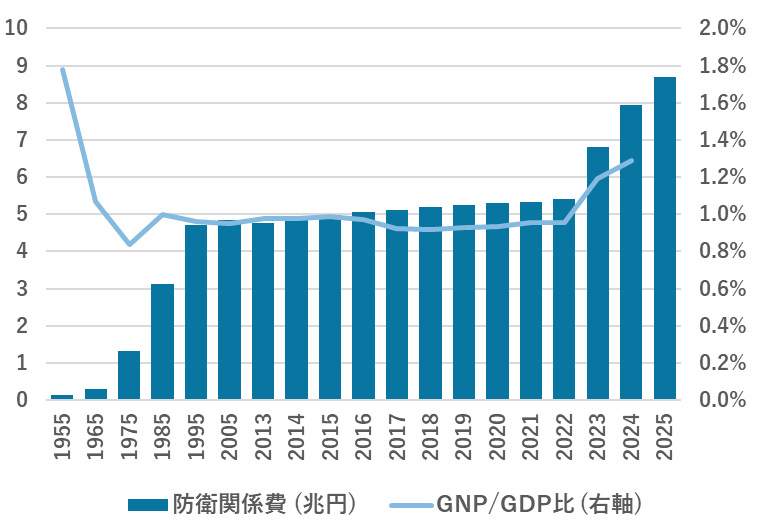

日本の防衛関係費は2012年度から増えており、2025年度の防衛費予算は過去最高の8.7兆円となりました。2027年度の予算目標は8.9兆円で、目標に前倒しで到達する勢いで増えています。防衛関連費の8-9割が国内向けの支出1であるため、防衛力の強化や予算拡大は国内防衛関連企業にとって追い風となるでしょう。

2024年度の防衛関係費はGDP比では1.3%まで上昇しましたが、海外と比較すると低い水準に留まります。米国からはGDP比2%では低く、3%まで増やすよう求められており、防衛費増額めぐる議論は続くでしょう。

| 日本の防衛関係費用の推移 | 主要国の防衛関係費用、GDP比 |

|---|

|  |

出典:防衛省「令和6年版防衛白書」 / CIA「The World Fact Book」財源が懸念

防衛関係費の増額が期待されていますが、財源の制約が課題となっています。政府は2027年度に防衛関連費をGDP比2%に引き上げる計画を掲げていますが、それでも約1兆円の財源不足が見込まれています。政府は2026年に法人税、2027年に所得税として追加課税を実施する方針ですが、GDP比3%の目標にはまだ距離があり、今後の財源確保が焦点となります。

市場の期待が先行する一方で、財政的な制約により、予算の増額や最終的に企業に影響が表れるまでには時間がかかるでしょう。追加の財源確保策について現時点では具体的な道筋は明確ではなく、防衛関連株に対する市場の期待は引き続き高いものの、政策動向や財政状況を慎重に見極める必要があるでしょう。

注目の重点エリア

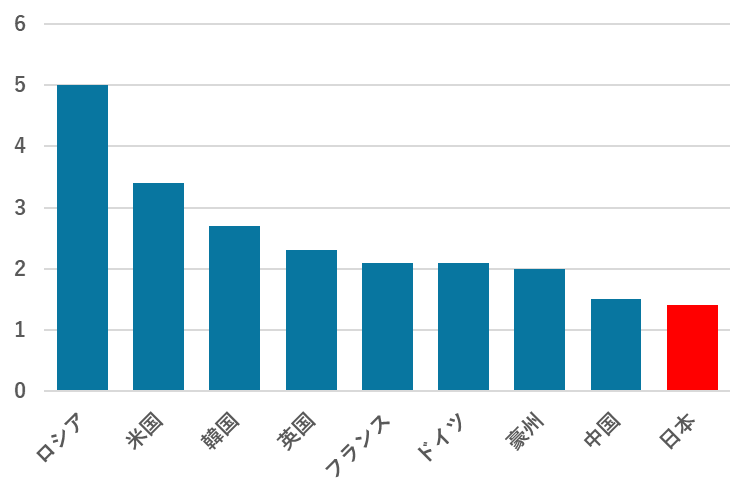

政府は日本の防衛力の根本的強化を推進するにあたり、7つの柱として以下の「7つの重視分野」を掲げています。これらは2023年度から2027年度までの5年間に重点的に強化する分野で、それぞれに事業費を割り振っています。

2025年度の予算では「領域横断作戦能力」が大きく、また「スタンドオフ防衛能力」が大きく伸びる見込みです。2027年度までの2年間では老朽化した駐屯地の整備や弾薬、誘導弾、装備品を含む「持続性・強靭性」の伸びにも期待です。これらの分野と直接関係する企業に注目してみるといいかもしれません。

| 7つの重視分野(十億円) |

|---|

|

出典:防衛省「令和6年版防衛白書」個別企業へのポジティブな影響

防衛費の増額は防衛関連企業に好影響をもたらしますが、それ以外にもポジティブな変化が起きており、関連企業の業績に期待がかかります。

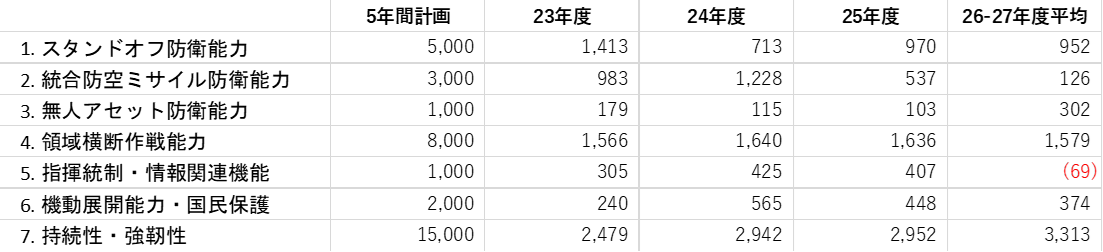

制度変更による防衛関連企業の収益性改善に注目

防衛事業は収益性が低く、近年は多くの企業が撤退してきました。この状況は防衛力の低下につながりかねず、政府は利益を確保しやすい価格構成に変更。発注時の想定利益率8%(実績では2-3%)が最大15%に引き上げられました。価格構成の変化により企業は利益確保がしやすくなり、利益改善が期待されます。

| 防衛事業の想定利益率 |

|---|

|

出典:防衛装備省「防衛生産・技術基盤の維持・強化について 」、2024年10月海外拡大もチャンス

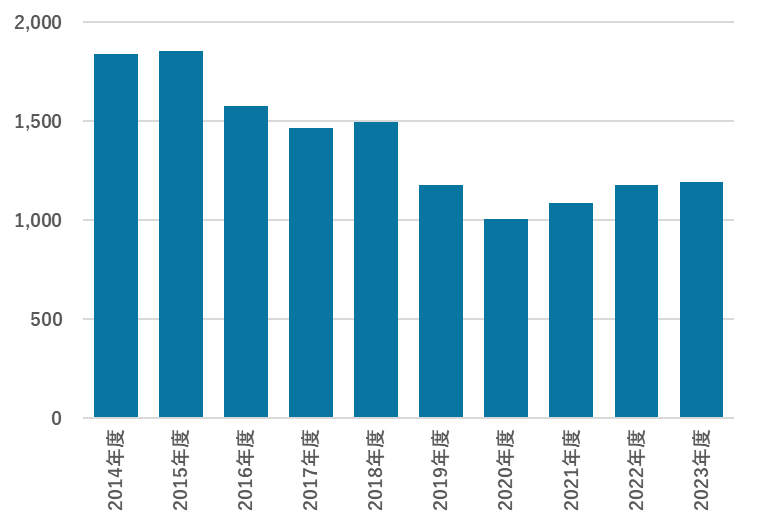

かつて防衛装備品の輸出は禁じれらていましたが、2014年に解禁されました。さらに、2023年には輸出可能な品目が広がり、許可件数も2020年度を底に増加傾向にあります。今後海外輸出の拡大に伴い、これまで国内市場に限られていた企業の業績向上が期待されます。

| 防衛装備の海外移転の個別許可件数 |

|---|

|

出典:経済産業省「防衛装備の海外移転の許可の状況に関する年次報告書」

コンちゃん

株投資についてもっと学びたい?関連記事もチェックしてね!

2025/5/30

優待投資家は必読の株主優待ブログ9選!ここだけ読めばOKなブログまとめ

株主優待は株を保有するだけで、食品や日用品、クオカードなどが定期的にもらえる人気の制度です。 初心者でも優待をきっかけに投資に興味を持つ方が多いですが、株主優待の情報は無数にあふれているのが現状です。 そこで今回は「本当に役立つ情報だけ知りたい」「みんながどんな株を買っているのか知りたい」と思う方に向けて、元プロ証券アナリストの私が厳選した株主優待に特化した人気の優待ブログをご紹介します! \優待投資なら/ 三菱UFJ eスマート証券は日本最大手の銀行【MUFGグループ】の安心と信頼がある証券会社。 一定 ...

続きを読む

2025/6/18

【ニッチトップ】ヘルメット業界最強SHOEI株を徹底分析(前編)

日本ではバイク人口が減少し、二輪車業界は逆風を受けています。にもかかわらず、ヘルメット専業メーカーであるSHOEI(7839)の業績は堅調に推移しています。 SHOEIはなぜ、こうした市場環境でも選ばれ続けるのでしょうか。 本稿ではニッチトップ企業であるSHOEI株について、製品や市場環境、業績、株価の分析を通し、前編・後編の2部構成で同社の本質に迫ります。 \プロのレポートを読むなら/ 三菱UFJ eスマート証券は日本最大手の銀行【MUFGグループ】の安心と信頼がある証券会社。 外資系証券会社のアナリス ...

続きを読む

2025/6/18

沖縄がアツい!ジャングリア沖縄関連株12銘柄を紹介!

2025年7月、沖縄に大型テーマパーク「JUNGLIA OKINAWA(ジャングリア沖縄)」がオープンします。 自然派リゾート施設で、観光客増加や地域開発に繋がるイベントとして注目を集めています。 本記事ではジャングリア沖縄の開業により恩恵を受ける可能性がある関連株をご紹介します! \プロのレポートを読むなら/ 三菱UFJ eスマート証券は日本最大手の銀行【MUFGグループ】の安心と信頼がある証券会社。 外資系証券会社のアナリストレポートを無料で読めるなど、情報力に注目! ↓無料の口座開設はこちら↓【三菱 ...

続きを読む

2025/6/18

ニッチトップ関連株まとめ|業界最強の上場企業一覧

私は他にはない強みや明確な差別化ポイントを持つ企業を中心に投資する戦略をとっています。 中でも注目しているのが、ニッチな市場で高いシェアを誇る企業である「ニッチトップ企業」です。 このページではリサーチする中でみつけたニッチトップ関連株を一覧で掲載しています。 会社名をクリックすると、事業内容・主力製品・業績の概要などをわかりやすくまとめた記事をご覧いただけます(随時更新中!)。 \プロのレポートを読むなら/ 三菱UFJ eスマート証券は日本最大手の銀行【MUFGグループ】の安心と信頼がある証券会社。 外 ...

続きを読む

2025/5/2

貿易統計を株投資に活かす:2025年1月貿易統計で伸びた注目のカテゴリー

企業の成長や市場の変化を先取りできる最強のツール「貿易統計」は株投資に役立つデータの宝庫!経済産業省が毎月公表する貿易統計の中で、輸出高が前年と比べて大きく成長した品目をご紹介します。 2025年1月の貿易統計では、印刷機械や船舶類が大きく伸びた一方で、工業用ミシンの輸出高が急増している点が目を引きます。本記事では、この工業用ミシン市場に焦点を当て、輸出データの動向と関連企業の業績に与える影響を考察します。 https://fpnishy.com/tradedata 関連記事 2025年1月貿易統計:印刷 ...

続きを読む

2025/5/30

三菱UFJ eスマート証券のおすすめ機能6選!機能のみ利用も価値あり

個人投資家が保有している証券口座の平均数は「1.4口座」。3割以上の投資家が2社以上で口座を開設しています。 これは証券会社ごとに違った強みがあり、それぞれの機能を使うことで投資の質を高められるためです。 そんな中で、情報収集力で注目すべき会社が「三菱UFJ eスマート証券」。 三菱UFJフィナンシャル・グループの信頼はもちろん、プロの投資家も読むアナリストレポートやAI分析機能など、便利な機能が揃っています。 そんな三菱UFJ eスマート証券を実際に使った体験を元に、元プロ証券アナリストの私が徹底解説し ...

続きを読む