- 「株式投資を始めたいけど、どの企業を選べばいいかわからない」

- 「決算書を読んだり、市場を分析するのって難しそう…」

このような不安を抱えて投資をスタートできない方は多いはず。株投資で成功するには、感覚や直感ではなく、体系的な分析が必要です。

重要なのは、“基本のプロセス”を理解し、繰り返し実践すること。

この記事では、株のプロが実践する「企業分析の3ステップ」を初心者向けにわかりやすく解説します。

このプロセスを実践すれば、感覚ではなく“根拠を元に投資判断ができる人”に一歩近づけるはずです。

目次

株のプロが実践する分析の3ステップ

株の分析には、(1) 企業選定、(2) 市場分析、(3) 企業の深掘り、という3つのステップがあります。

市場分析と企業の深掘りは分かりやすいように分けていますが、同時に進めることが多いです。

ステップ1:分析する企業を選定する|「なぜその会社を見るのか?」に答える

日本の株式市場には4000社近くの企業が上場しているので、すべてを分析するのは現実的ではありません。

だからこそまず、どんな企業を分析するかという入り口を見極めることが重要です。

「スクリーナー」を活用する

分析する企業を絞り込むためには、まずは「どんな会社の株だったら上がりそうかな」というゴール時点を考えることです。

この段階では、完璧に決めなくても大丈夫。以下のように、ざっくりとした方向性を考えてみましょう。

企業選定の考え方の例

- 売上や利益がこれからも伸びていく企業の株価は上がるかも

- 株主に支払う配当がたくさんある企業はよさそう

- 今の経営状況は悪いけど、これから改善して株価が上がりそう

- 借入が少なく財務が安定している会社がいいかも

方向性を決めたら、それぞれの企業を見つけやすそうな条件を「スクリーナー」というツールに入力し、企業のリストを取得します。

例えば、配当をたくさん支払う企業を探すには「配当利回り」や「増配記録」といった条件が考えられます。

また借入が少なく財務が安定している会社を探すには、「現預金」が多い企業や、純資産に対する負債の割合を示す「D/Eレシオ」が少ないといいかもしれません。

このように、どのような企業の株が上がりそうかを考えて、その企業を探すための条件をスクリーナーに入力していくことになります。

身近な企業や流行りのテーマから始めるのも効果的

スクリーナーを活用する方法が難しそうであれば、まずは身近な業界や企業を元にリストを作るのも一つです。

例えば「よく使う化粧品→資生堂」「よく見る動画アプリ→KADOKAWA」のように考えてみましょう。

また、流行りのテーマを元に大まかな企業群を選ぶこともできます。例えばAIや半導体など、今後の成長が期待されそうな業界を見てみるのもいいかもしれません。

ただし、このような流行りのテーマに関連する会社の株価がすでに高くなってしまっている場合があります。値上がりを狙えなかったり、大きく値下がりしてしまうリスクがあることに注意してください。

この段階はあくまで投資するかもしれない株の一覧を作成することです。

身近な会社や業界などであってもそのまま投資するのではなく、必ず次のステップに進み、納得のいくまでしっかり分析しましょう。

ステップ2:市場分析を行う|成長する“土俵”に立っているかを見極めよう

このステップでは、ステップ1で出てきた企業が属する「市場と業界」の状況を分析していきます。

いくら企業の経営が素晴らしくても、市場全体が縮小していれば将来の成長には限界があります。

一方、成長市場にいる企業であれば、競争が激しくても、市場と一緒に企業も大きく育つ可能性があります。

縮小している市場はダメというわけではなく、例えば縮小する市場の中で、売上と市場シェアを大きく拡大している企業であれば成長ストーリーを描けると思います。

具体的にどんな点を見ればいいのか

市場分析をする際には以下のポイントを押さえましょう。

市場分析で押さえるポイント

- 市場規模の見通し:市場は成長しているか。サイクルのどの時点にいるのか(成長期、成熟期など)、今後の成長見通しは。

- 競争環境:業界内の主要プレイヤーは誰か。市場シェアの推移は。細分化/独占されているか。

- 参入障壁:新規参入が難しい業界か。既存企業が特許、ブランド力、規制などに守られているか。

- 外部環境の影響:為替、金利、人口動態、規制変更などマクロの要因が与える影響は。

例えばスマートフォン業界を分析する場合は「世界的にスマホ販売台数は伸びているか?」、「スマートフォンの普及率は何%か?」、「iPhoneや他社のシェアはどう変動しているか?」、「新技術(折りたたみスマホなど)で市場はさらに拡大するかも?」といった問いの答えを探しましょう。

無料で使える情報ソース

市場の情報をゼロから集めるのは大変ですが、ネットで検索すればたくさんの情報を無料で手に入れられます。

例えば、矢野経済研究所など市場調査を専門とするリサーチ会社が市場規模や見通しを公開していることがあります。

また、日本経済新聞を購読していれば「日経新聞 自動車市場」のように検索すると業界の概況をまとめた情報を得られます。

他には、経済産業省などの政府機関が発行する統計や、JETROなどが出す無料の調査レポートも信頼性が高いでしょう。

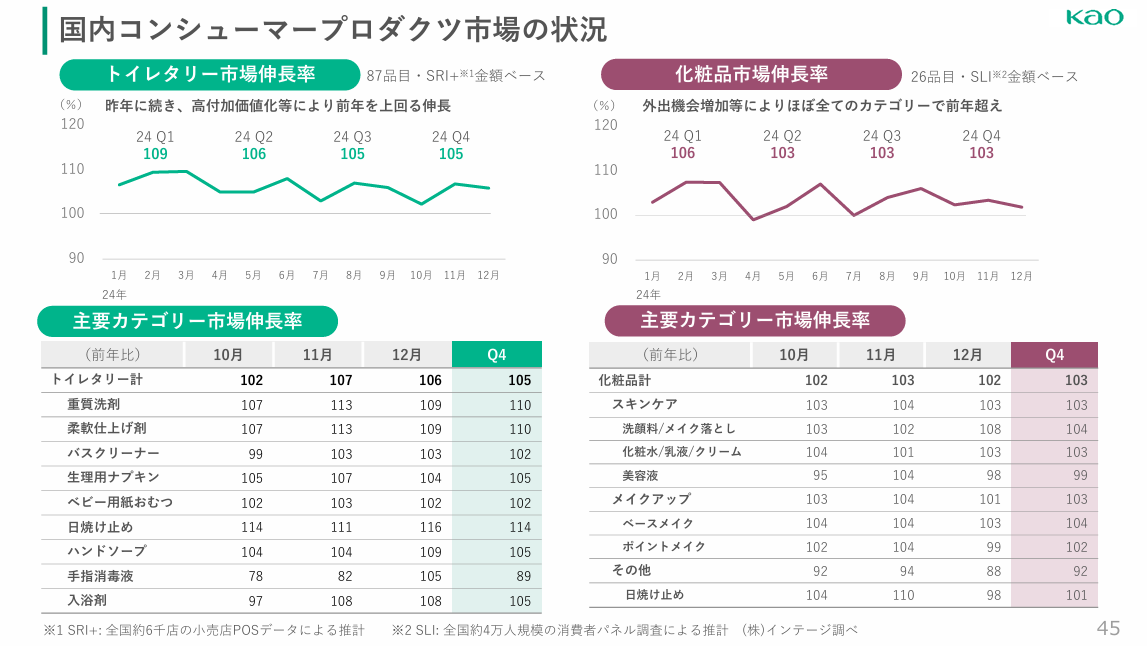

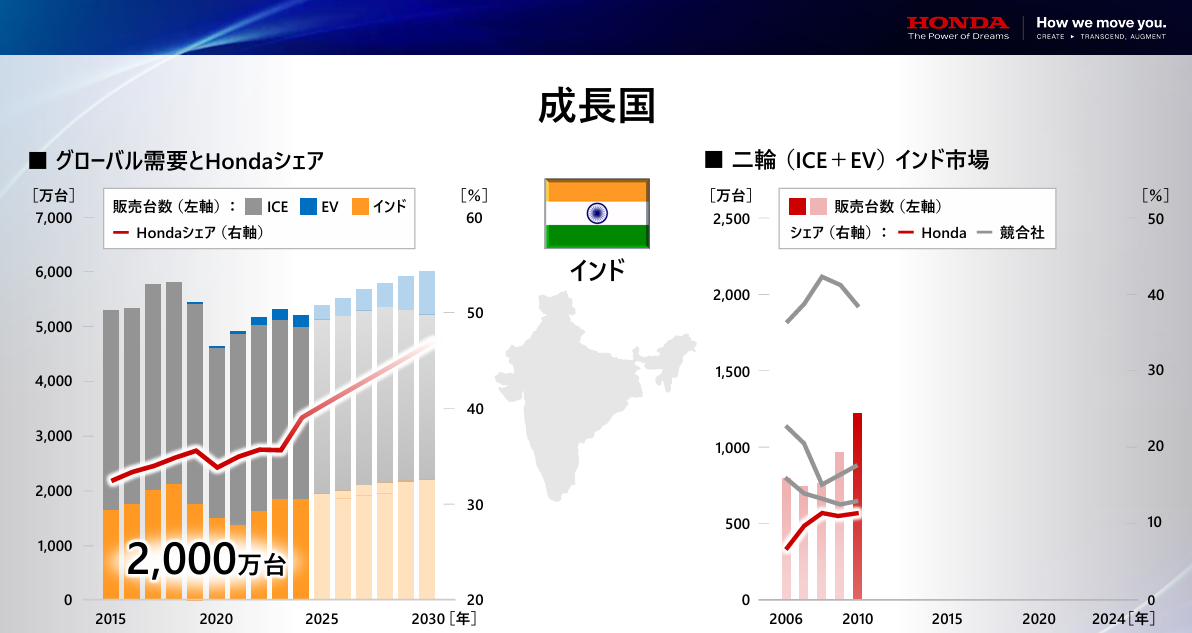

また業界大手のIR資料(特に決算説明資料)に市場規模や競争環境、見通しを掲載している場合があるので、IR資料を確認してみることも有益です。

| 花王:決算説明会資料の抜粋 | Honda:事業説明会資料の抜粋 |

|---|---|

|  |

| 出典:花王「2024年12月期連結決算の概要」 | 出典:Honda「二輪事業説明会」(2025年1月28) |

ステップ3:企業を深掘りする|“良い企業”か“割高な企業”かを見極める

市場環境を把握したら、いよいよ分析対象となる企業の成長性や財務状況などを詳しく見ていきます。

会社の実力に対して株価が低い場合、一般的には株価は会社の実力値までいずれ上がるといわれてます。

反対に、会社の実力に対して株価が高い場合、株価は会社の実力値までいずれ下がるといわれています。

そのため、会社の実力と株価の評価をそれぞれ見極めるための分析が必要です。

このステップでは、企業の実力と株価の妥当性(バリュエーション)について、以下のそれぞれのポイントを見ていきましょう。

会社の実力=業績

- 売上と利益の推移:過去5年以上の売上高、営業利益、純利益を確認し、成長性をチェック。

- 成長ドライバー:業績を動かす主な要因を把握する。ステップ2の市場分析を元に理解を深める。

- 競争優位性:他社と比べた強み(技術力、ブランド、コスト構造など)を見つける。ステップ2の市場分析から得た競争環境、シェアの推移から深掘り。

財務体質/株主還元

- 財務健全性:キャッシュ残高、負債比率、自己資本比率などの指標で企業の財務の健全性を測る。

- 株主還元の改善余地:配当利回りが株価のサポートになり得るかを考察。また競合と比べて還元が低い場合、還元が拡充されるか分析する。

バリュエーション(株価の評価)

- 株価の適正を判断:PER、PBR、EV/EBITDAなどを元に、株価が利益や成長性、資本構造に対して割安かどうかを判断。過去の推移や競合のバリュエーションと比較する。

このように会社の実力をみるために業績を分析し、また業績に対する株価の水準をみるバリュエーションをみることで、投資判断により自信を持つことができます。

企業分析の効率を高める最強ツール

株投資では株価が上がる要因=「株価ドライバー」を特定することができれば、株価の動きとは関係ないことを分析する必要がなくなり、分析プロセスをかなり効率化することができます。

株価ドライバーを特定するには、本来であれば個人投資家はエクセルなどに株価データや業績データを入力して、手作業で突き合わせるプロセスが必要になります。

しかし【トレーディングビュー(TradingView)】を使えばそんな面倒な作業を省略でき、株価ドライバーを一目で把握することができます。

元プロ証券アナリストの私が自信を持っておすすめする【トレーディングビュー(TradingView)】について、以下の記事で解説します!

分析の3ステップを身につけて「感覚投資」から卒業しよう

投資で失敗する大きな理由の一つが「なんとなく株を選ぶ」こと。

今回紹介した、(1) 企業選定、(2) 市場分析、(3) 企業の深掘り、という分析の3ステップを実践することで、あなたの投資は「情報」と「根拠」に裏付けされたものになります。

最初は時間がかかっても大丈夫。3社、5社と繰り返すうちにプロセスを理解でき、自然と分析するクセが身につくでしょう。

そして、感覚的な投資ではなく、根拠に基づいた株の選び方が身につきます。

今回紹介した3ステップを実践し、「感覚投資」から卒業しませんか。

株投資についてもっと学びたい?関連記事もチェックしてね!